618已落幕,但各个行业玩家的战绩PK还在继续。最近两天走向舞台中心的,是扫地机器人行业,科沃斯、石头科技、追觅还有小米、美的等头部品牌纷纷拿出了自己的成绩单。

(资料图片)

(资料图片)

其中,科沃斯销量和占有率还是压过其他竞争对手一头,扫拖机器人再度蝉联三大电商平台品类市占率榜首;石头科技增长势头也相当迅猛,5月31日开售首日石头科技的扫地机器人销量就超过了去年整个618活动整体销量;至于追觅、云鲸智能等二线玩家,虽然销售额和科沃斯、石头科技还有一段距离,但纵向比较已经取得不小进步。

然而,在销量暴涨的同时,这几家头部厂商在资本市场的表现却是另一番景象。

科沃斯过去一年先后遭到泰怡凯和Ever Group两大股东减持,前者背靠资本大鳄IDG,后者的幕后东家更是科沃斯创始人钱东奇的儿子DavidCheng Qian。在资本叛逃之际,科沃斯市值蒸发近600亿,股价较巅峰时期大幅下滑。

销售业绩和股价市值这种矛盾状况的背后,揭示了家用服务机器人行业一直以来的几个痛点:产品口碑不稳定、运营成本高企、技术攻坚难度大、渗透率提升缓慢……

如何解决这些痛点,成为了科沃斯们当下头号最大难题。

(图片来自UNsplash)

01

家用扫地机器人销量火爆,石头科技狙击科沃斯

618虽然已经落幕多日,各个参与商家的战绩PK却还没有结束。最近两天,比拼的主角从家电、手机转移到另一个热门赛道:机器人,尤其是前几年遭受不少非议的扫地机器人。

头部品牌中,科沃斯、石头科技、追觅、小米、美的等纷纷拿出了自己的成绩单。在这新一轮业绩大PK中,我们可以看到家用型清洁机器人火爆的销量,同时还有整个行业竞争格局的演变。

总的来说,在这一届618活动中,风头最劲的还要数服务机器人行业的老玩家科沃斯。官方数据显示,科沃斯在今年618期间全渠道成交额超24亿元,同比增长33%,机器人和添可智能家电两大板块的产品各贡献半壁江山。

两相比较之下,机器人产品关注度自然要高出一筹。数据显示,科沃斯的拳头产品扫拖机器人再度蝉联三大电商平台品类市占率榜首。除此之外,近期力推的擦窗机器人窗宝、空气净化机器人沁宝也取得了不俗成绩,前者全网品类市占率排名第一,后者在天猫的3000元以上高端空气净化器市场占有率独占鳌头。

当然,靠着618大赚一笔的不止科沃斯,石头科技、追觅科技、云鲸智能等后起之秀,还有美的、小米这样的大厂全都分得了一杯羹。

其中,成绩最接近科沃斯的是石头科技,后者在今年618期间共售出10万台扫地机器人。

根据官方战报,5月31日开售首日石头科技的扫地机器人销量就超过了去年整个618活动整体销量。石头科技618活动负责人甚至向媒体透露,由于预售过于火爆,中途还向工厂临时追加了两万台左右的订单。

至于追觅、云鲸智能等二线玩家,虽然销售额和科沃斯、石头科技还有一段距离,但纵向比较已经取得不小进步。追觅科技的官方战报显示,今年618活动全网销量突破4亿元,同比暴涨900%。其中最畅销的S10系列扫拖机和H12系列洗地机销售额都突破亿元大关。

和618优异战绩相对应的,是行业竞争格局的悄然生变。

奥维云网数据显示,今年4月份石头科技在线上曲奥的市占率以33.7%首次超过科沃斯的30.11%荣登榜首。虽然5月份科沃斯重新回到领头羊的位置,但两个头部厂商之间的差距并不大。

与此同时,国内家用型服务机器人市场的规模也还在增长,蛋糕越做越大自然给后来者提供了超车的基础。

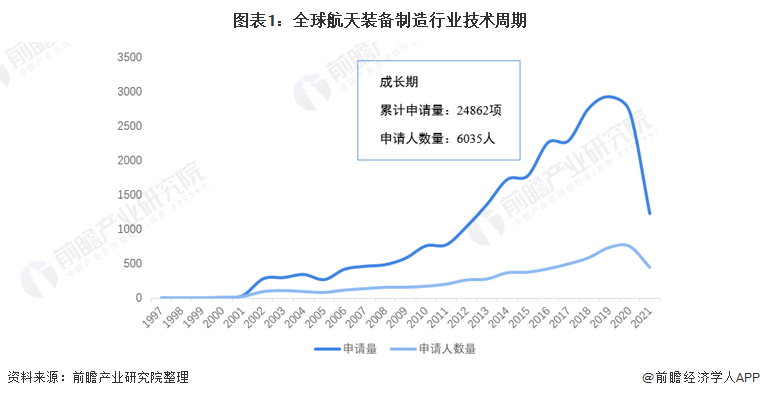

以清洁机器人为例。华创**统计的数据显示,全球清洁机器人规模预计将在2026年达到233亿,未来几年年均复合增长率有望保持在7%-10%的水平。和美国等发达国家相比,国内市场的渗透率处于较低水平——截止2021年,中国清洁机器人渗透率仅为3%,美国达到12.5%,前者仍有较大的提升空间。

在价值研究所(ID:jiazhiyanjiusuo)看来,随着渗透率的上升、用户规模扩大,家用清洁机器人市场已经进入一个全新的阶段,竞争格局也从此前的“一超多强”转变为“两极对峙”。

只不过,和屡创新高的销量相比,科沃斯、石头科技这几家头部厂商在资本市场的表现,以及新一季度财报上的各项指标,并不算太理想。

这种矛盾的状况背后,揭示了家用服务机器人行业一直以来的几个痛点:产品口碑不稳定、运营成本高企、技术攻坚难度大、渗透率提升缓慢……

在度过了一个行情火爆的618,达到回血目的之后,科沃斯们也应该好好思考一下自己的长期战略了。

02

争议声不息,头部厂商难逃资本猎杀?

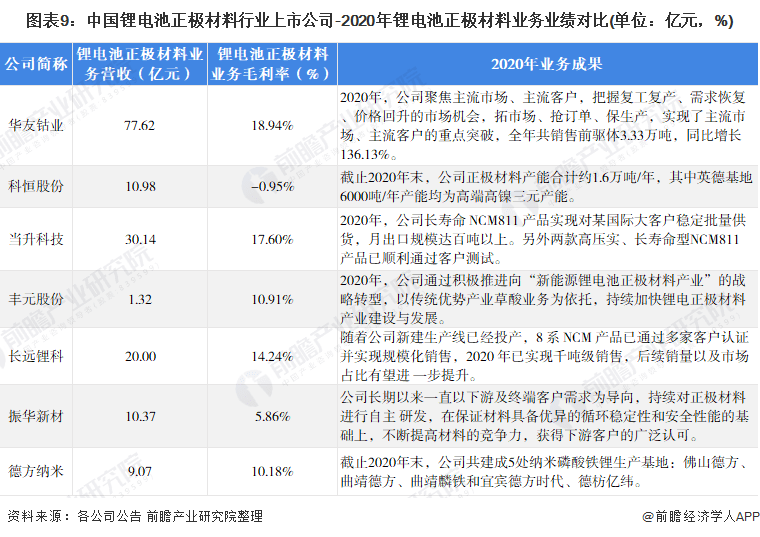

机器人行业的成本之困,从科沃斯、石头科技两家上市公司的财报中就能一览无遗。

江湖人送外号“扫地茅”的科沃斯,成本和产品售价一样高不可攀,近年来的重点放在了营销上。数据显示,2021财年科沃斯营销费用为32.37亿,同比激增107.39%,营收占比高达24.74%。

石头科技同样在承受日益上升的成本压力,但和科沃斯不同的是,前者在研发上花费了更多的资金。财报数据显示,过去三年石头科技研发投入占比分别为4.59%、5.81%和7.56%,最近两年的研发费用率都超过科沃斯。

需要注意的是,高研发投入在机器人和家电行业都是“国际惯例”。国际巨头iRobot的研发费用率长期维持在10%以上,这还是建立在其30年研发经验的基础上;至于同样以高价闻名的戴森,研发投入更是保持在利润的40%左右。对比之下,科沃斯和石头科技在业内还处于较低水平。

更尴尬的是,花了那么多钱做宣传、搞研发,它们生产出来的机器人口碑并没有达到预期。

早在2018年,家用清洁机器人的功能、性价比和实用性就遭到多方热议,不少消费者、媒体都提出了质疑。中消协在当年进行了一项针对市面上20款主流扫地机器人的对比试验显示,样机整体清洁性能差异较大,性能表现和价格也并非成正比。

时至今日,这些争议也没有完全消失。

用户对扫地机器人、擦窗机器人等产品的争议,主要集中在两点:一是实用性,二是功能稳定性。

价值研究所(ID:jiazhiyanjiusuo)观察到,在黑猫投诉平台上,618前后有关扫地机器人的投诉明显增多,科沃斯、石头、小米等品牌全都榜上有名,表明消费者对这一批新入手的产品并不满意。

其中,科沃斯的主力产品N9+扫地机器人就收到了多个差评。多个用户都投诉该产品出现定位不准、无法返回基站等问题,且售后服务质量也不能令人满意。

(图片来自黑猫投诉平台)

在消费行情,口碑不佳必然会反噬企业业绩。而在最近一年,开始“抛弃”这批清洁机器人厂商感到不满的,就已经不止普通用户,还包括它们背后的投资者和大股东。

Wind数据显示,自去年以来,科沃斯的股份遭到多个大股东抛售。其中,科沃斯第四大股东泰怡凯在一季度通过二级市场集中竞价交易、大宗交易等方式减持科沃斯股份。

公开资料显示,泰怡凯的减持行动持续到去年6月份,交易完成后持股量降至1.8%,并在不久后正式宣布清仓。几乎在同一时期,Ever Group也宣布大规模减持科沃斯股份,去年12月短短一个月内就套现了3.57亿。

需要知道的是,泰怡凯的实控人是大名鼎鼎的资本大鳄IDG资本,Ever Group的幕后东家则是科沃斯创始人钱东奇的儿子DavidCheng Qian。IDG这样的大鳄和创始人的家族都在大幅减持,某程度上放大了资本市场的恐慌情绪。数据显示,自从泰怡凯宣布清仓之后,科沃斯股价一路暴跌45%,至今没有缓过气来。

科沃斯最大竞争对手石头科技的日子同样不好过。数据显示,截止发稿时石头科技股价和市值分别为635元和424亿,过去半年内市值已经蒸发了近600亿。

面对眼前的不利局面,科沃斯和石头科技们要做的事有很多,但总结起来其实就一点:回归产品本身。

简单来说,只有产品品质和售后服务质量提升了,用户才会满意、业绩才会保持增长,资本也才会买账。

03

高端市场呈爆发之势,死磕AI技术是唯一出路?

事实上,资本对家用服务机器人这条赛道的热情并没有消失。

天眼查数据显示,截止今年一季度,国内机器人行业融资事件超过40起,亿元级别融资接近20笔,无论融资数量还是规模都延续了过去几年的良好表现。进入二季度,光是4月份头两周就有元鼎智能、乐生智能、摩马智能等初创企业拿到新一轮融资,整个赛道热度不减。

这当中,家用型服务机器人企业人气高涨,智能清洁类机器人初创企业则收获了最大规模的融资金额。而在过去一年,每个月都有家用机器人企业拿到融资,包括IDG、五源资本、红杉中国、高瓴资本和软银等大鳄都已入局。

价值研究所(ID:jiazhiyanjiusuo)认为,随着资本热钱不断涌入,初创企业和头部厂商之间的竞争不断激化,家用机器人的功能升级也是必然。从销售数据来看,机器人市场的高端化倾向就已经越来越明显。

前瞻产业研究院统计的数据显示,价格在2500元及以上的中高端家用清洁机器人销售占比过去几年大幅增长,从2019年的12.4%增长至去年年底的42%,占有率预计会进一步提升。头豹研究院的调查也指出,用户在选购扫地机器人等产品时,价格不再是最主要的考量因素,质量才是。

根据这一项最新调查,消费者在选购扫地机器人时优先考虑的三大因素是效果、品牌和智能,随后才是价格和外观。甚至在传统印象中更重视性价比的下沉市场,也有大量用户认为效果比价格更重要。

(图片来自头豹研究院)

作为以智能化、自动化为卖点的产品,扫地机这一类家用服务机器人想往高端化发展,提高技术含量是最基本的要求。而在过去很长一段时间,科沃斯、石头科技、追觅科技等头部厂商都将精力放在死磕AI技术上。

从工作原理来看,AI技术能帮助扫地机器人识别障碍物并通过摄像头采集环境信息,优化服务路线。但正如前文所言,发展到今天依然有大量用户投诉产品避障识别功能存在缺陷、无法顺利返回基站,可见各大厂商在技术上仍有改进的空间。

在价值研究所(ID:jiazhiyanjiusuo)看来,AI技术对扫地机器人当然十分重要;但考虑到现实的难点,各大厂商或许需要在传统技术之外,增加更多额外配置、创新系统以求改进用户体验。

科沃斯子品牌yeedi在不久前发布的KK系列全新扫地机器人,就在传统AI识别系统的基础上增加了3DTOF技术,实现了导航、避障二合一,提高了工作效率。

客观地说,扫地机器人的技术研发有着一道不高也不低的门槛,能爬到头部位置的厂商必然有自己的过人之处。但在这个圈子里待久了,如何避免陷入惯性思维、保持创新性也就成为一个问题。

技术是不断革新的,通过不断的试验,总能找到突破的途径。

04

写在最后

在去年召开的第七届国际服务机器人产业高峰论坛上,不少业内大拿分享了自己对机器人行业发展前景的预测和担忧。中国机械工业国际合作咨询服务中心主任、中国服务机器人及特种机器人产业联盟执行理事长周京明就表示,资本对机器人企业的态度十分复杂。

“机器人产业还是太‘新’了,风险依旧存在,很多投资都以失败告终,这是我们必须承认的事实。”

从近段时间的投融资数据来看,虽然仍有不少初创机器人企业能获得资本输血,但资金已经越来越集中,商业化前景较为明朗的家用清洁机器人行业也赢得了更多资本的认可。

对于这个行业的玩家来说,资本的信任是一把双刃剑——资本的进入给它们提供了必不可少的发展资金,但也导致了整个行业的内卷加剧,估值、盈利成为压在这些企业身上的一座座大山。

学会化压力为动力,在扩张的同时把握住产业升级、技术进步的主脉络,是决定行业成败的关键。

首页

首页

营业执照公示信息

营业执照公示信息