风向斗转,动力偏锂,储能爱钒;锂概念走低,钒概念走强。

【资料图】

【资料图】

不知不觉,钒电池概念成为市场上热议的话题。

在三大指数齐下跌的背景下,钒电池概念持续领涨,逆势走强。7月12日攀钢钒钛、河钢股份涨停,银龙股份、明星电力、智光电气、安宁股份等拉升上涨。而与之形成鲜明对比的是,锂电池走低,天齐锂业、比亚迪、富临精工、天赐材料、西藏矿业、中伟股份、盛新锂能等纷纷走弱。

事实上,这一切源于6月29日国家能源局发布的《防止电力生产事故的二十五项重点要求(2022年版)(征求意见稿)》中明确提出:中大型电化学储能电站不得选用三元锂电池、钠硫电池,不宜选用梯次利用动力电池;选用梯次利用动力电池时,应进行一致性筛选并结合溯源数据进行安全评估。

资料来源:国家能源局官网。

国泰君安证*研报显示,政策端对储能安全性的要求进一步调高。钒电池具有安全性高、环保、超长循环次数等特性,有望成为大中型储能的重要方式,钒电池需求将会加速增长。

毋庸置疑,钒电池迎来风口。

何为全钒液流电池?目前我国全钒液流电池行业前景如何,有何优势?为何能在储能领域大放异彩,但却在动力领域默默无闻?搭乘此次东风,谁又将披荆斩棘、涅槃重生?

01

“安全先行”,钒电池站上风口

回顾全钒液流电池发展历程,概念也并非近日首次提到,早在20世纪80年代末我国就开始研究,目前已小有规模。

简单科普一下,所谓全钒液流电池,就是一种以金属钒离子为活性物质的液态氧化还原可再生电池。

在钒产业链条上,上游主要为钒矿(含钒固废)、通过石煤加工成五氧化二钒和三氧化二钒,再进一步加工为钒铁、钒钛合金等应用于下游钢铁、化工等领域,其中钢铁领域中的占比最高,达90%以上。

资料来源:光大证*研报。

近日,研究机构EVTank联合伊维经济研究院共同发布的《中国钒电池行业发展白皮书(2022年)》数据显示,2021年中国钒电池新增装机量0.13GW,2022年国内大量的钒电池储能项目开工建设,预计全年新增装机量将达到0.6GW。

政策绝对是推动行业发展的重要动力,钒电池行业也不例外。

毕竟是金子,在哪都会发光,只是时间问题。

伴随近年锂电池储能安全问题频发,全钒液流电池再次受到关注。

据光大证*研报显示,2011以来全球共计发生30多起储能电站爆炸事件,其中中国3起,爆炸电池主要为锂电池。要知道,锂电池很容易发生电池内部的短路而导致自燃,且电池本身的设计以及外界的电、热干扰都会影响到储能系统的安全性。

相比之下,全钒液流电池最大的优点在于安全性高,因为电池本身的水基电解质特性使得其不会发生燃烧和爆炸,同时电池的功率和容量相互独立,可以通过增加钒电解液的容量即可以做到容量的扩充,这就决定了其在大容量装机规模上依然是安全的。

在储能领域愈发强调“安全先行”的当下,钒电池终究迎来曙光,站上风口。

据EVTank预计,未来在政府补贴的持续投入、产业链成熟化发展和规模效应降本等多种因素的影响下,钒电池将凭借优异的特性由政策导向市场导向过渡,其渗透率将逐步提升,2025年钒电池新增规模将达到2.3GW,2030年新增量将达到4.5GW,届时钒电池储能项目累计装机量将达到24GW,当年新增市场规模将达到405亿元。

据麦肯锡预计,2025年全球长时储能(8小时以上)累计装机量将达到30-40GW,2040年将达到1.5-2.5TW(是目前全球储能系统装机量的8-15倍),其中全钒液流电池将在长时储能应用广泛。另据Guidehouse Insights数据显示,预计到2031年全球钒电池每年新增装机量将达到32.8GWh(2022年预计约1.6GWh),2022-2031年复合增长率41%。

种种迹象表明,钒电池在储能领域潜力巨大。

02

属性决定去向,储能终究选择了钒电池

钒、锂之争由来已久,范围之广。

事实上,钒电池还具有易扩容、循环寿命长等优势,早在多年前就被认为是储能领域的首选。然而,这么多年过去了,和储能各方面都能“完美契合”的钒电池为何却被锂电池“捷足先登”,依旧默默无闻?

回首过去,无外乎这么三个原因,一是技术难,二是成本高,三是能量低。

技术问题上,钒电池对环境温度要求极为苛刻,最高45℃,因为一旦超过这个温度,正极溶液中就将析出沉淀物堵塞流道,使其报废。但要知道,电解液只要反应就在放热,导致很容易超45℃。另外,容易出现正负液的交叉污染和正极材料的腐蚀现象。一般情况下,每隔两个月都要由专业人士进行一次维护,这种高频次的维护费钱、费力。

成本上,初装成本高为“致命伤”,钒电池项目总投资成本集中在3.8-6.0元/Wh,是锂电池的2倍以上。

能量方面,钒电池在运行过程中需要用泵来维持电解液的流动,因此其损耗较大,能量转化效率低,相较于锂电池,钒电池仅为其70%-75%。此外钒电池能量密度也较低,仅为12-40Wh/kg,主要受钒离子溶解度和电堆设计的限制。不仅如此,钒电池体积大,即使相同能量钒电池所占体积是锂电池的3-5倍,相应质量也上去了,更何况能量密度还低于锂电池,所需的质量会更大,直接导致运输难。

值得庆幸的是,这些难题在政策推动和技术进步下逐渐缓和,成本问题得到极大改善。

为了鼓励和支持钒电池发展,由地方政府牵头,通过制定相关补贴来推动示范项目,来解决初始建设成本过高的问题。

当然,技术发挥的作用也功不可没。

例如大连物化所储能技术研究部李先锋和张华民团队通过减少膜材料使用面积而降低电池成本,相对于传统的电池组装技术,膜材料使用面积减少30%,电堆总成本降低了40%。再例如,国内的科润、东岳、中科院大化所都在自主创新开发了更低成本的离子交换膜,来代替美国杜邦公司价格昂贵的Nafion全氟磺酸树脂交换膜。

结果也是显而易见的,目前钒电池使用寿命长,充放电循环次数在1万次以上,因此全生命周期成本(0.3-0.4元/Wh)较低,已经低于锂电池(0.5元/Wh)。

值得一提的是,锂电池成本是在商业化应用以后成本下降迅速,从1991年的7523美元/KWh下降至2018年的181美元/KWh。参考锂电池的降本途径,随着钒电池进入大规模商业化应用阶段,同样会产生规模效应。

四川钒钛协会负责人张邦绪明确表示,“钒电池产业已经进入商业化应用阶段,‘十四五’期间是应用示范期,‘十五五’将迎来产业爆发期,给钒产品带来巨大市场机会。”

还有一点锂电池无法媲美的是,在锂矿资源捉襟见肘的当下,钒矿在供应上没有任何问题,毕竟中国作为钒资源最多的国家,占全球储量近半数。在锂电池供应商还在苦口婆心的所求原料之时,钒电池供应商早已进入下一阶段。

03

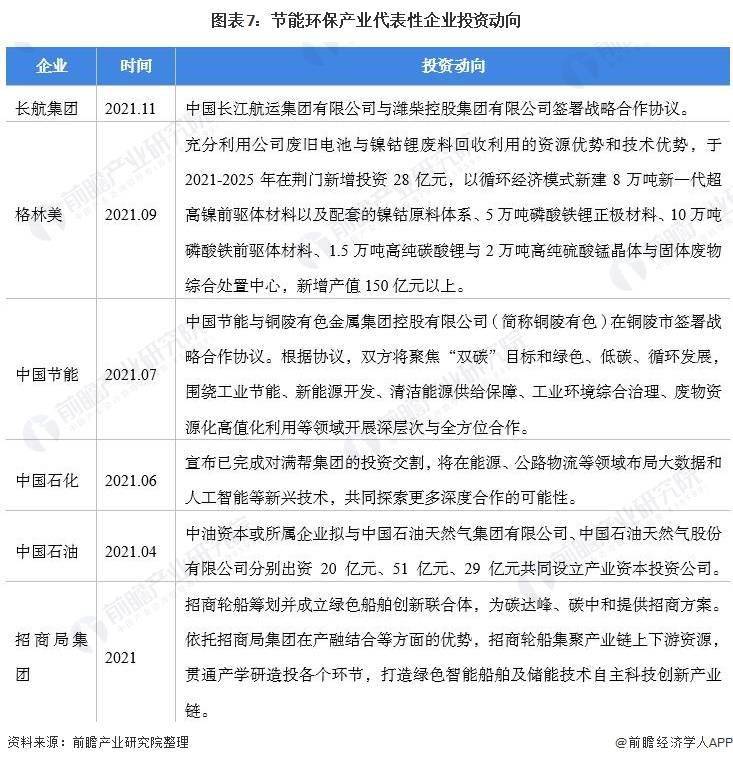

钒概念赛道火热,迎来资本市场另眼相看

虽然钒电池大规模商业化仍在初期,但这并不影响钒概念赛道的火热。

据公开资料显示,在钒上游原料环节,主要以攀钢钒钛、河钢股份为代表,前几大市占率超80%,集中度高;钒电池相关企业主要为大连融科、中广核能源、国网英大和上海电气,目前均已有钒电池项目落地。

资料来源:光大证*研报。

就以攀钢钒钛为例,是国内最大的产钒企业之一,更是少数具有“硫酸法+氯化法”钛白粉产品的生产企业,目前重点发展钒、钛两大业务,主要产品包括钒铁、钒氮合金、钛白粉、钛渣等。2021年攀钢钒钛实现营业收入140.6亿元,同比增长33.42%,利润总额16.88亿元,同比暴涨近2倍。

针对2021年利润大幅上涨,攀钢钒钛解释称,一方面系钒钛产品价格和销量同比均实现较大幅度增长,另一方面是收购攀钢集团西昌钒制品科技有限公司(以下简称“攀钢西昌”)100%股权并纳入合并范围。攀钢钒钛收购攀钢西昌前钒产品产能是2.2万吨/年,收购后产能超过4万吨/年。此外,攀枝花钒厂5000t/a高纯氧化钒生产线建设项目一期工程目前正在建设过程中,预计2022年投产,到时攀钢钒钛产能进一步提升。

在政策“开路”、技术伴随下,近期攀钢钒钛股价跳跃式暴涨,短短2周6次直拉涨停板,由6月28日的收盘价3.66元/股上涨至13日盘中的6.16元/股,涨幅近70%,目前市值530亿元。

资料来源:富途牛牛。

再看中国广核,是我国在运装机规模最大的核电开发商与运营商,也是中国核电行业最大的参与者,业务包括风力、太阳能、燃气及燃料电池发电项目。中国广核位于襄阳市高新产业开发区建设襄阳高新100MW/500MWh全钒液流储能电站项目,建设规模100MW/500MWh,项目于2022年1月1日开工,计划于2022年12月30日前完成项目全容量并网。

尽管中国广核股价涨幅没有攀钢钒钛那么夸张,但步入7月以来也经历着久违的持续上扬,由7月1日的收盘价2.72元/股上涨至7月13日盘中2.92元/股,涨幅7.4%,目前市值1343亿元。

资料来源:富途牛牛。

但说到底,产业成本和规模依旧是钒电池领域面前的大山,风口下的钒概念企业又会讲出何种故事?博望财经将持续跟踪。

关键词: 核电行业

首页

首页

营业执照公示信息

营业执照公示信息