近期,消金界发起了《消费金融行业生态》调研,获得了读者粉丝的踊跃参与。截至发稿,本次调研共回收了49份有效答卷,现将相关问题的答卷情况分析如下:

本次调研的受访者覆盖了多种机构类型,从刚入行的行业菜鸟到从业5年以上的行业老兵均有参与。具体来看,2.04%的受访者刚入行,从业1至3年的受访者占比18.37%,从业3至5年的受访者占比16.33%,从业5年以上的受访者占比63.27%。

在全部受访者中,18.37%的受访者来自银行;42.86%的受访者来自持牌消费金融公司,占比最高;24.49%的受访者来自金融科技公司;8.16%的受访者来自小贷;另有6.12%的受访者来自其他,分别是“信托”和“电商平台”。

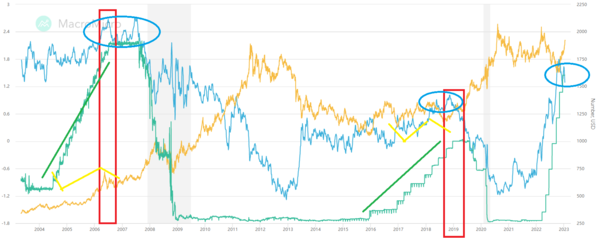

(资料图片仅供参考)

(资料图片仅供参考)

1、对消费金融行业而言,资金成本无疑是最受关注的事情之一,对于2023年的资金成本变化,30.61%的受访者认为“会涨”,22.45%的受访者认为会“持平”,46.94%的受访者认为“会跌”。

2、场景金融在2022年的拓展并不顺利,教培、医美等行业均遭受了强监管,而“三胎贷”、“墓地贷”等产品更是被质疑到出圈,展望2023年的场景金融,26.53%的受访者认为会迎来新机遇,46.94%的受访者则认为不会出现新机遇,另有26.53%的受访者对此表示不确定。

3、获客难、获客贵目前已成为消费金融行业的共识之一,而想方设法获客、竭力降低获客成本,也是当前全行业都在绞尽脑汁去解决的问题。在2023年的获客渠道上,18.37%的受访者认为“社群”会成为主流,同样还有18.37%的受访者更看好“直播”,24.49%的受访者认为“信息流投放”会成为主流,而34.69%的受访者更看好“线下”,这也是占比最高的答案,另有4.08%的受访者选择了“其他”,并给出了他们最看好的获客渠道,即“B端”。

针对所在机构在2023年的客户策略,30.61%的受访者给出的答案是“维护存量不流失”,38.78%的受访者则回答“争夺新客户”,20.41%的受访者认为是“以老带新”,6.12%的受访者回答“激活休眠户”,另有4.08%的受访者选择了“其他”。

4、对于2023年消费金融的行业生态,受访者的看法较为均衡,34.69%的受访者认为会“变好”,30.61%的受访者认为会“维持现状”,另有34.69%的受访者认为会“变差”。

在认为2023年消费金融行业生态会变好的受访者中,52.94%的受访者认为自己持有这一观点的最重要原因是“经济转暖使得消费复苏”,另有47.06%的受访者认为这要归因于“疫情扰动趋于平稳”。

另一方面,认为2023年消费金融行业生态会变差的受访者中,觉得“经济疲弱拖累消费”的受访者占比最高,为58.82%;其次为“贷款利率下行”,占比23.53%;再次为“新玩家加剧竞争”,占比5.88%;另有11.76%的受访者选择了“其他”,而他们给出的原因为“经济和政策”、“政策叠加、经济疲软、疫情影响”。

5、对于所在机构在2023年的业务重心,44.9%的受访者回答“线上获客”,占比最高;其次是“线下展业”,占比28.57%;再次是“小微金融”,占比20.41%;“绿色金融”占比2.04%;另有4.08%的受访者选择了“其他”,称“没有头绪”。

6、互联网贷款规模上,42.86%的受访者认为2023年银行与助贷公司会扩大规模,34.69%认为会维持当前规模,另有22.45%的受访者认为会收缩规模。

7、在展望2023年的收入时,大多数受访者相对乐观,34.69%的受访者认为会增加,48.98%的受访者认为会持平,仅16.33%的受访者认为会下降。

8、在是否会继续留在消费金融行业这个问题,59.18%的受访者选择“会”,26.53%的受访者“没想好”,6.12%的受访者说“可能不会”,仅8.16%的受访者称“不会”。

总结来看,从业者认为,消费金融行业2023年的工作重心还在获客,超过1/3的受访者认为流量机会或在线下;新一年,资金成本不用太过于担心,认为还会降低的人数不在少数;而消费能否复苏成为行业转折的关键点。对于这一点,超过1/3的受访者表示有信心看到行业回升,自身收入提升,超过半数的受访者将继续留在行业中。

2023年,是否会表现得如大家所愿。在这辞旧迎新之际,我们可以大胆猜测,试目以待。图片

文中观点系作者自身观点,不代表消金界平台观点。

关键词:

首页

首页

营业执照公示信息

营业执照公示信息